Múlt heti cikkünkben - mely az osztalékdilemmát járta körül - említettük, hogy kedveljük az olyan cégeket, amelyek növekedéssel és osztalékfizetéssel egyaránt meg tudják örvendeztetni a befektetőiket. Tipikus osztalékpapírokra a telekom szektorban általában elég sok példát találunk. Azonban ha az osztalék mellé növekedést is szeretnénk kapni, akkor a régiós telekom szektortól kicsit távolabb, többek között Afrikában érdemes nézelődnünk.

Miben is rejlik az afrikai kontinens telekommunikációs varázsa?

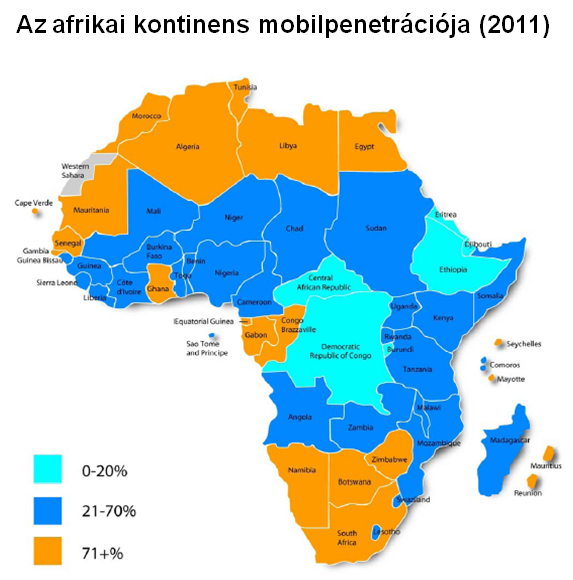

Az afrikai kontinens a leggyorsabban fejlődő és a 2. legnagyobb mobilpiac a világon, annak ellenére, hogy az átlagos mobil penetráció 53% volt a 2011. év végi adatok alapján. Ez jócskán elmarad a 87%-os világátlagtól, nem beszélve a fejlett piacok 118%-os penetrációjáról. A fejlődés azonban drasztikus, míg az 50%-os penetráció eléréséhez közel 20 évre volt szükség, a 75%-os határ átugrása az előrejelzések szerint már csak további 5 évbe telik. Ezt a növekedést a kontinensre jellemző makrogazdasági tényezők támogatják. Ilyen például, hogy az IMF szerint a következő 5 évre számított kumulált GDP növekedési becslések alapján a 20 leggyorsabban fejlődő ország közül 10 afrikai lesz a világon, melynek révén remélhetőleg egyre több afrikai számára válik majd elérhetővé a mobiltelefon használat. Másrészt az afrikai társadalom rendkívül fiatal (a népesség fele 25 éven aluli), vagyis a mostani fiatal generáció idősödésével bővül majd a potenciális előfizetők köre és kialakul majd egy „mobil generáció”, akik életének már nélkülözhetetlen részévé válik a mobiltelefon.

Forrás: Africa Mobile Factbook, 2012

Forrás: Africa Mobile Factbook, 2012

Azt szokták mondani, hogy a kommunikáció egy fontos híd a fejlődésben, ami Afrika esetében teljes mértékben igaz is. Amíg kezdetben az afrikai földrészen is csak státuszszimbólumnak számított a mobiltelefon, addig mára már egy olyan eszközzé vált, melynek az élet számos területén (pénzügy, egészségügy, oktatás, stb) hasznát veszik az emberek. Ennek egyik legérdekesebb példája az 5 évvel ezelőtt Kenyából indult M-Pesa nevű szolgáltatás, amely gyakorlatilag egy mobiltelefon alapú, biztonságos pénzátutalási rendszer. Vagyis a bankszámlával nem rendelkező afrikaiak mobiltelefon előfizetésük segítségével tudják intézni utalásaikat, számlabefizetéseiket és egyéb banki tranzakcióikat. A szolgáltatás létjogosultságát illetően a számok magukért beszélnek: a 2007-ben még csak 19 ezres felhasználói kör 2012-re 15 milliósra bővült. És mivel az afrikai internet használat fele is mobilon keresztül történik, így többek között például az oktatás színvonalának javításához is nagyban hozzájárul a telekommunikáció, mert a tanárok minőségi, oktatást segítő anyagokhoz férhetnek hozzá az interneten keresztül és képezhetik magukat.

Praktikusan gondolkodva felmerülhet azonban bennünk a kérdés, hogy több afrikai országban a villamos energia hiánya vajon nem szab-e gátat a mobiltelefonok terjedésének? A kérdés jogos, mert valóban nehéz elképzelni, hogy az áram nélküli területeken hogyan oldható meg a mobilkészülékek feltöltése. A válasz a következő: léteznek mobilfeltöltésre szakosodott „üzletek”, ahol alkalmanként kb. 200 Ft-ért töltik fel a telefonokat. De vannak kreatív megoldások is, mint például az ezen a videón látható, kerékpárra szerelt, dinamós töltő, amely a biciklizésből nyeri az energiát.

MTN

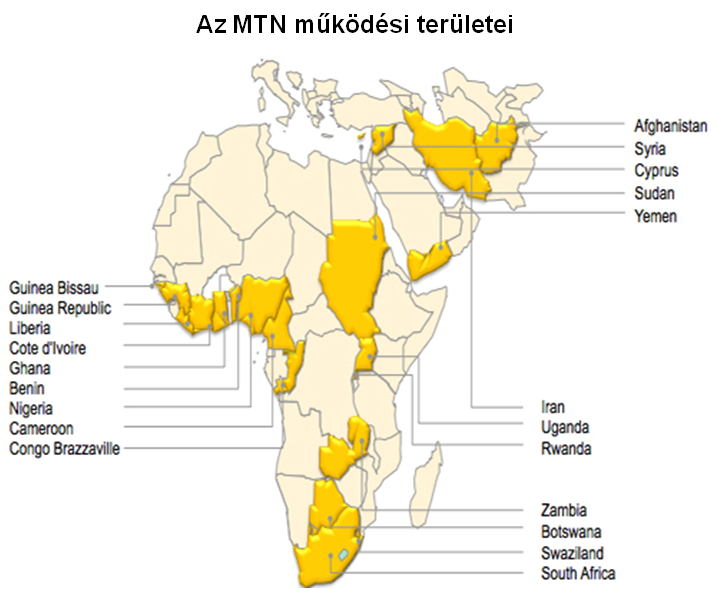

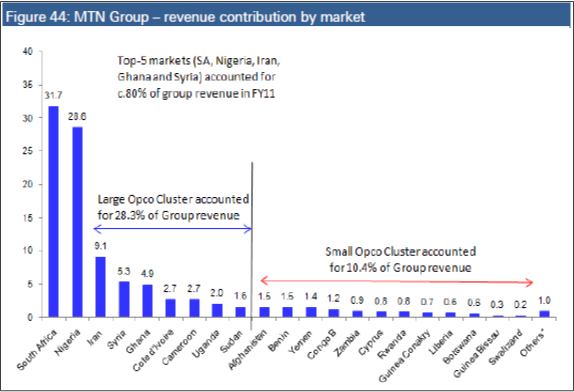

A kontinens egyik legnagyobb mobil telekommunikációs szereplője a dél-afrikai székhelyű MTN, amely összesen 21 országban van jelen Afrikában és a Közel-Keleten. Majdnem minden piacán az első vagy a második legdominánsabb szereplő. A 21 országot általában 3 csoportba szokták sorolni:

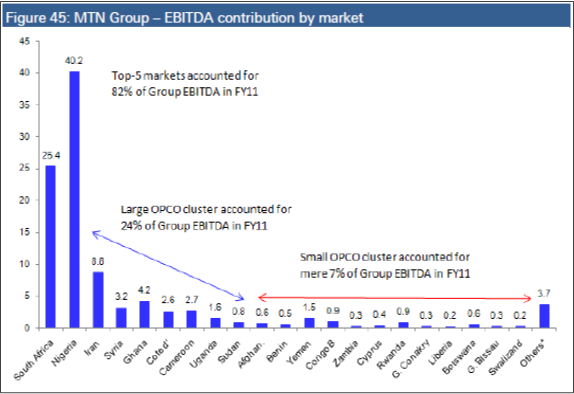

1, A legfontosabb piacai: Dél-Afrika és Nigéria, amik együttesen az EBITDA (kamatok, adózás és értékcsökkenési leírás előtti eredmény) 65%-át adják.

2, Jelentősebb operációk: Irán, Szíria, Ghána, Elefántcsontpart, Kamerun, Uganda, Szudán. Ezek együtt a csoport EBITDA-jához 24%-kal járulnak hozzá.

3, Kisebb operációk: a maradék 12 ország, amik együtt összesen 7-10%-kal támogatják a csoport EBITDA-ját.

Forrás: MTN

Forrás: MTN

1/a, Dél-Afrika:

A csoport teljes árbevételéhez 32%-kal a dél-afrikai piac járul hozzá a legnagyobb arányban. Ennek magyarázata az egy előfizetőre jutó átlagos bevétel (ARPU) viszonylag magas értéke a többi piachoz képest.. Ha esetleg a piaci verseny következtében a kiugróan magas egy főre jutó bevételek csökkenésnek indulnának, azt az évi 10%-os penetráció bővülés könnyedén tudná ellensúlyozni, vagyis ilyen szempontból a dél-afrikai operáció nagyon stabilnak tekinthető.

Forrás: Deutsche Bank

Forrás: Deutsche Bank

Forrás: Deutsche Bank

Forrás: Deutsche Bank

1/b, Nigéria:

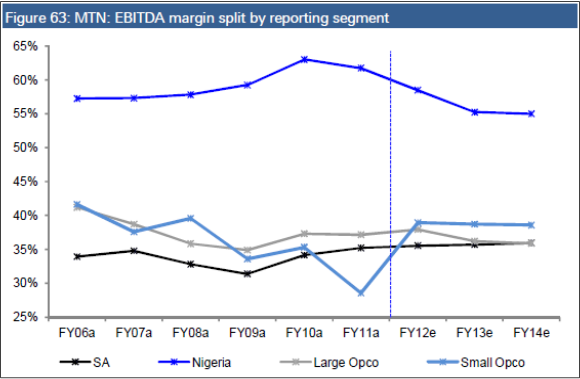

A fenti diagramokon látszik, hogy profit termelési szempontból Nigéria számít az MTN legfontosabb piacának, ugyanis EBITDA szinten 40%-kal járul hozzá a csoport teljesítményéhez. Ennek legfőbb oka, hogy a csoport átlagos 44%-os EBITDA marzsával szemben Nigériában 60% körüli marzsot tud realizálni az MTN.

A nigériai telekommunikációs piacban egyébként még rengeteg a tartalék. Amellett, hogy 170 millió fős lakosságával a legnépesebb afrikai ország, a mobil penetráció még csak 54%-os szinten áll. Vagyis az alacsony bázis miatt az évi 6%-os GDP növekedés akár évi 10-12%-os előfizetői kör bővülést eredményezhet a következő 3 évben. Természetesen egy ilyen ígéretes piacon naivság lenne azt gondolni, hogy a piacon lévő szereplőknek nem kell tartaniuk a fokozódó versenytől. Jelenleg ugyan az MTN stabilan piacvezető, azonban éppen a múlt héten csökkentette a nigériai telekommunikációs hatóság a végződtetési díjak értékét. (A végződtetési díj az a költség, amit „X” mobil cégnek kell kifizetnie „Y” mobil társaság felé, ha „X” ügyfele „Y” hálózatba történő hívást kezdeményez). A végződtetési díj csökkentésével az ebből származó marzs is csökkenni fog, amely konzervatív esetben a fokozódó verseny miatti árcsökkentésekkel karöltve a nigériai operáció eredményességének enyhe visszaeséséhez vezethet. De azért nem árt hangsúlyozni, hogy Nigériában még ebben az esetben is messze magasabb eredményességgel működne az MTN, mint a többi piacán.

Forrás: Deutsche Bank

Forrás: Deutsche Bank

2, Egyéb jelentősebb operációk:

Mint az elején már említettem, az ebbe a szegmensbe tartozó 7 ország a csoport EBITDA-jának negyedéért felelős. Sajnos a szegmenstől az elmúlt években megszokott növekedés várhatóan jelentősen meg fog torpanni, mivel 3 ország (Irán, Szíria és Szudán) egyidejűleg helyezhet nyomást makrogazdasági problémái miatt az összteljesítményre.De szerencsére a csoporton belüli súlyuk miatt az összeredményre való hatásuk azért enyhébb, és középtávon ezek mind olyan piacok, amelyek a makrogazdasági problémák megoldódását követően még további fejlődés előtt állnak.

3, Kisebb operációk:

Az ebbe a szegmensbe tartozó országok mobil penetrációja jellemzően elég alacsony, így bőven van tér a fejlődésre. Az ide tartozó 12 ország között mindig lesznek olyanok, amelyek átlag felett teljesítenek, és olyanok is, amelyek éppen valamilyen nehézséggel szembesülnek a telekommunikációs szabályozások vagy a fokozódó verseny miatt. Jelenleg 7%-os súlyt képviselnek a csoportszintű EBITDA-ban, amely várhatóan nem is fog drasztikusan emelkedni, de olyan 10%-ra felmehet.

Értékeltség:

Az MTN jelenleg 11-es előretekintő P/E-n és 5-ös EV/EBITDA-n forog. A szektortársakkal való összehasonlításban inkább az EV/EBITDA mutatószámot érdemes használni. Ennek oka, hogy EBITDA szinten nem kell aggódnunk, hogy ha esetleg eltérő az egyes telekom szolgáltatók amortizációs politikája, vagy ha némelyikük az intenzív beruházások miatt ideiglenes adókedvezményben részesül, és ami az MTN esetében talán a legfontosabb, hogy a külföldi devizás eredményekből származó árfolyam nyereség/veszteség hatása sem zavar be ezen a szinten.

Tehát ha EV/EBITDA mutató alapján nézzük, akkor a fejlődő piaci szektortársakhoz képest némi prémiummal forog az MTN, mely több szempontból is indokoltnak tekinthető:

- Piacai többségén átlag alatti a mobil penetráció és magas a GDP növekedés, melynek révén akvizíció nélkül is nagy bevétel növekedést tud elérni.

- Domináns szereplő az amúgy kevésbé szétaprózott piacain.

- Az európai szektortársak átlag 30%-os EBITDA marzsával szemben még évekig megőrizheti a jelenlegi 42-44% körüli szinten az EBITDA marzsát.

- Nagyon stabil mérleggel rendelkezik, melyben a készpénzállomány magasabb, mint a hitelállomány.

- Prudens osztalékfizető (6% körüli osztalékhozam), melyhez részvény visszavásárlási potenciál is társul.

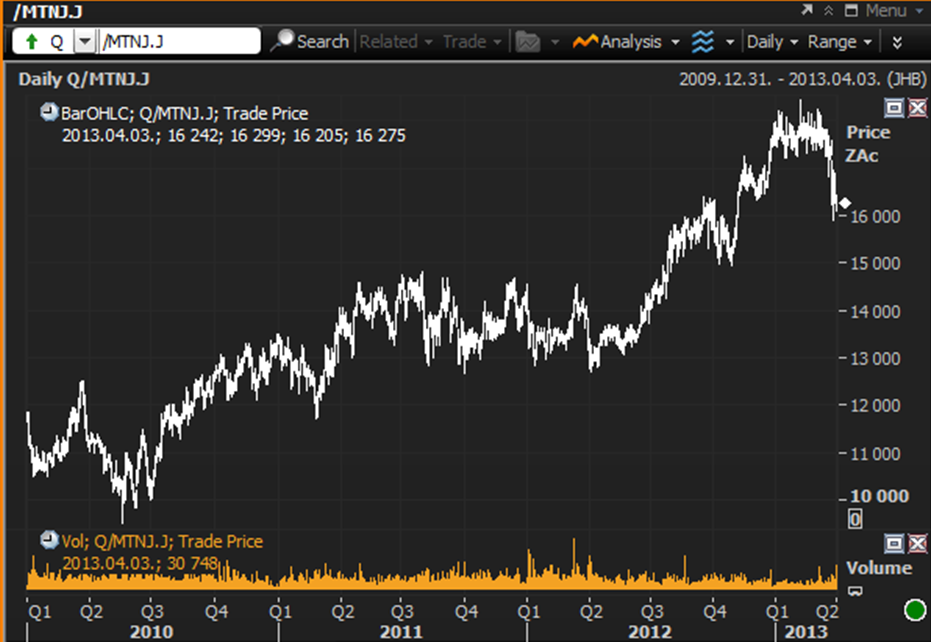

Mindezek alapján az MTN-t középtávon a telekommunikációs szektor egyik ígéretes cégének tartjuk, éppen ezért az Afrika alapunkban már az alap indulása óta stabil helye van. Természetesen rövidtávon számolnunk kell a cikkben említett kockázatokkal, mint például az extrém magas nigériai marzsok összébb szűkülése, az iráni deviza leértékelődése vagy éppen a szíriai polgárháború okozta kockázat. Azonban a dél-afrikai és a nigériai operáció túlsúlyának és a további 19 ország között való diverzifikáltságnak köszönhetően folyamatos növekedés és stabil marzs várható el a cégtől.

Forrás: Reuters

Forrás: Reuters