Az elmúlt fél évben éles viták bontakoztak ki az internetes fórumokon, hogy most kell-e ingatlant venni vagy nem? Elértük-e már a mélypontot, vagy nem? Megéri-e befektetési céllal ingatlant venni a mostani alacsony banki kamatok miatt vagy nem? Na ebbe a vitába én nem kívánok beleszállni, viszont bemutatok egy részvényt amellyel tized annyi költséggel lehet megjátszani ezt a story-t, egy ingatlanbefektetéshez képest.

Ne felejtsük el, hogy az ingatlanbefektetés rendkívül költséges és illikvid befektetési forma. Ezeket a költségeket általában a hosszú tartási periódussal lehet csökkenteni (szétnyújtani), de még mindig ott van az a probléma, hogy itt is ingatlanportfoliót kellene építeni, hogy a kockázatokat csökkentsük, ez pedig nem két fillér. Erre mondhatnánk, hogy ott vannak az ingatlanalapok, de ezekkel meg az a baj, hogy nem igazán van a piacon kizárólag lakáspiacra fókuszáló ingatlanalap.

Emiatt a sok feltétel miatt én nem vagyok nagy híve az lakáscélú ingatlanbefektetéseknek. Ugyanakkor hosszú távon nekem is inkább az a várakozásom, hogy inkább felfele mozdulnak az ingatlanárak, és az építési aktivitás inkább nő, mint csökken. És itt jön a képbe a Wienerberger, ugyanis ezzel a részvénnyel ezt a várakozást nagyon kényelmesen meg lehet játszani.

Mit csinál a Wienerberger?

Porotherm téglát, Tondach tetőcserepeket, meg Semmelrock térköveket. Ha valaki még ezek után sem tudja hova tenni a céget, az valószínűleg burokban él, mert a folyamatos agymosás miatt még én is örök életemben Tondach tetőcserépre vágytam, pedig mindig lakásban éltem.

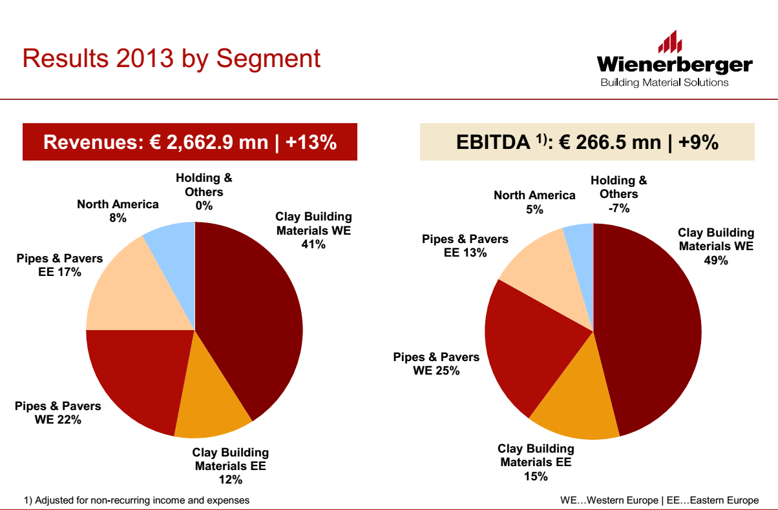

Na tehát ez egy építőipari cég, amely az előbb említett dolgokat gyártja, illetve van még egy kevésbé ismert üzletága a csőgyártó részleg (esővíz-elvezető, szennyvízcsövek, vízvezeték csövek, műanyag ipari csövek stb.), amely szintén az építőiparhoz kapcsolódik. Az egész vállalkozás fókusza a lakossági ingatlan beruházások, amelyet elég negatívan érintett a válság. Na és itt kell megemlíteni, hogy a Wienerberger egy globális cég, valószínűleg az egyetlen a maga kategóriájában.

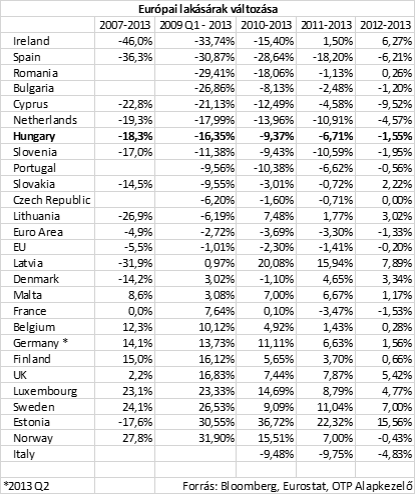

Ebből a szempontból nem teljesen hasonlítható össze egy tisztán magyarországi ingatlanbefektetéssel, viszont itt kell megemlíteni, hogy az ingatlanpiac és a lakossági beruházások összeszakadása nemcsak Magyarországra volt jellemző, hanem szinte az összes Wienerberger piacra.

Forrás: Wienerberger

Persze mondhatjuk azt, hogy nálunk extrém mértékű esés volt, de az USA-ban, Európa perifériális részén, Írországban vagy például a Baltikumban is hatalmas visszaesések következtek be.

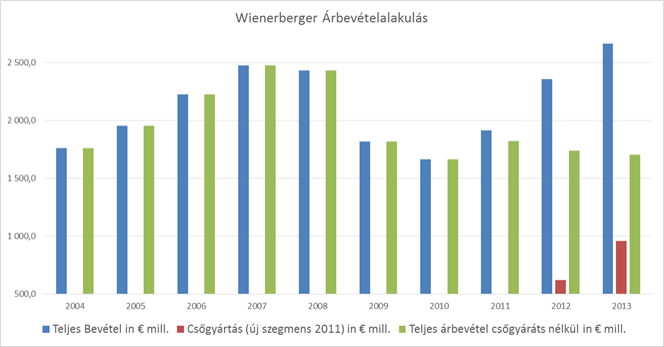

Ezek után nem meglepő, hogy a cég a válság miatt elvesztette éves árbevételének az egyharmadát! Az igaz ugyan, hogy a Wienerberger tavaly már arról számolt be, hogy a vállalat éves árbevétele már túlszárnyalta a válság előtti szintet, de ezt csakis egy új üzleti szegmens akvirálásával tudták elérni. A csőgyártó szegmens nélkül a cég árbevétele hűen visszatükrözi azt a posványt, amit az európai lakáspiac tükröz. Az elmúlt öt évben az eladások egy helyben totyorognak, de inkább csökkentek.

Forrás: Bloomberg, Fundman

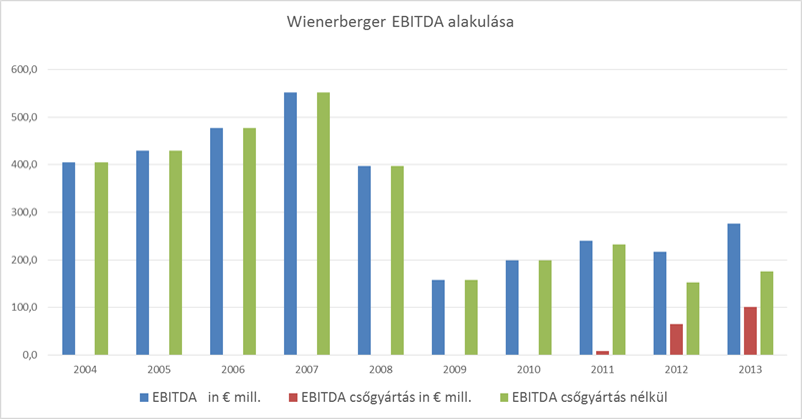

A cég jövedelmezőségét vizsgálva még rosszabb képet kapunk, a Winerberger EBITDA-ja 2007 és 2009 között leharmalódott, és a csőgyártó részlegtől tisztított EBITDA még mindig nem tudott elrugaszkodni a 2007-es szintről.

Forrás: Bloomberg, Fundman

De hát akkor mégis miért szeretem?

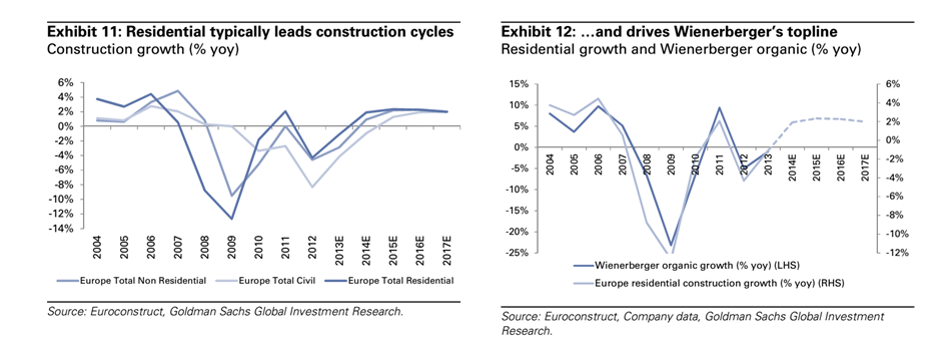

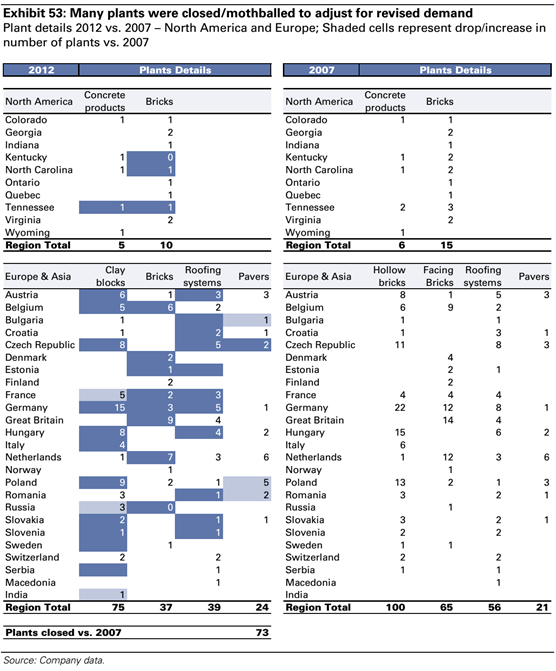

Úgy gondolom, hogy 5 szűk esztendő után lassan eljön a fordulat az európai és az amerikai lakáspiacon, aminek a legfőbb haszonélvezője a Wienerberger lehet. A teljes sztori-hoz azt is tudni kell, hogy a cég nem nézte tétlenül az elmúlt öt év stagnálását. Elbocsátottak, restrukturáltak, gyárakat vontak össze illetve zártak be. Ugyanakkor az átalakítások során az a cél is szerepet játszott, hogy a kapacitások megmaradjanak, csak ne kerüljenek pénzbe. Mondhatjuk úgy is, hogy a gépeket felvitték a padlásra. Ennek eredményeképpen a cég hatalmas operatív tőkeáttétellel működik, pótlólagos beruházás nélkül több mint 60 százalékkal képes növelni a termelését, csak le kell hozni a gépeket a padlásról (jelenleg kb 60%-os a vállalat kapacitáskihasználtsága).

Forrás: Goldman Sachs Research

És mit jelent ez a számok nyelvén?

Ha megnézzük a következő táblázatot, láthatjuk, hogy a konszenzus egy nagyon szerény éves 5% körüli árbevétel növekedéssel számol. Ilyen feltételekkel a cég képes 10% körüli szabad tulajdonosi cash flow-t termelni 2016-ban, amire ha nem tudnám, hogy egy hatalmas növekedési opció van a cégben azt mondanám, hogy elég karcsú. De van egy hatalmas növekedési opció a cégben! A management elmondása szerint, hogyha az amerikai ingatlanpiac visszatérne az évi 1,5 millió új lakásépítési volumenhez, illetve ha az európai lakásberuházások szintje is visszatérne egy normalizált értékre (amely a 2013-as szintnél körülbelül 30%-kal magasabb) akkor a cég a jelenlegi eszközeivel körülbelül 600 milliónyi EBITDA-t lenne képes évente megtermelni. Ha ez megvalósulna az több mint 23%-os éves szabad tulajdonosi cash flow-t jelentene (ha mondjuk, csak 500-ra menne fel akkor is 18% körüli szabad cash flow-t jelentene).

Szemléltetésképpen ehhez az kell, hogy a cég a következő három évben ne 5, hanem 12%-kal nőjön, vagy a következő 5 évben évente 7%-os növekedést tudjon felmutatni. Mivel én úgy gondolom, hogy a mostani konszenzus túlságosan pesszimista és simán benne van a pakliban egy konszenzus feletti növekedés a következő 5 évben, ezért én jó befektetésnek tartom a Wienerberger részvényeit.