A CIG Pannóniával kapcsolatban általában negatívak a magyar befektetők érzései. Ha ránézünk, a cég grafikonjára megállapíthatjuk, hogy nem igazán lehetett eddig sok pénzt keresni a vállalat részvényeivel. Azt is tudjuk, hogy azért elég sok probléma van mostanában a magyar biztosítási szektorral. Itt van a Brokernet ügy, a PSZÁF-nak is szúrja a szemét az MLM rendszer ráadásul az egész biztosítási piac döglődik. Mindezeken felül, azért ez a szektor is megkapta a maga púpját a biztosítási különadó formájában. Ezek után nem meglepő, hogy általában döbbenten néznek rám, amikor kifejtem, hogy mindezek ellenére én akkor is venném a CIG Pannónia részvényeit. De miért is? Erről fog ez a poszt szólni.

Tehát akkor vágjunk is bele! Nézzük a következő példát a helyzet illusztrálásához:

Tegyük fel, hogy van egy autókölcsönző cégem, amit 2008-ban alapítottam. 2009-ben vettem egy flottát 100 millió forintért és elkezdem kikölcsönözni a kocsikat. Mivel nem igazán szeretem a kockázatot, ezért olyan szerződéseket kötök, ahol a szolgáltatásaimért kapok egy fix 20%-os megtérülést a következő 15 évben. Mivel az üzlet rendesen bővül, ezért a következő három évben még veszek, évi százmillióért kocsikat aztán kikölcsönzöm őket ugyanazokkal a feltételekkel. Viszont négy év után beleunok az autókölcsönző businessbe és úgy döntök, hogy eladom az üzletet és nyitok egy trafikot. Mivel az egyik versenytársam épp bővülni akar, ezért érdekli a cégem. Mennyit kérjek érte?

Az első józan paraszti eszes gondolkodás: ráköltöttem 400 milliót az elmúlt 4 évben, tehát adjanak érte legalább 400-at. Mondjuk az is igaz, hogy ezeknek a kocsiknak van amortizációjuk, meg igazából ezek már termeltek nekem cash flow-t az elmúlt években. Szóval, ha nagyon szigorúan nézzük nem is 400-at költöttem a cégre, hanem csak 270-et. Viszont vannak hosszú távú szerződéseim (egy 15, egy 14, egy 13 és egy 12 éves), átlagban 13,5 évig. Szóval adjon érte 13,5/15*400= 360-at és akkor ő is jól járt és én is.

De lehet úgyis gondolkodni, mint ahogy az egyetemen tanították, szépen nézzük a hátralévő CF-t aztán visszadiszkontáljuk őket. 20%-os diszkontfaktorral 383 milliót ér a cég. Mivel gyorsan nyélbe akarom ütni az üzletet, ezért megállapodunk félúton, és kérek érte mondjuk 370 milliót tehát közel annyit, amennyit beruháztam az elmúl négy évben és mindenki boldog.

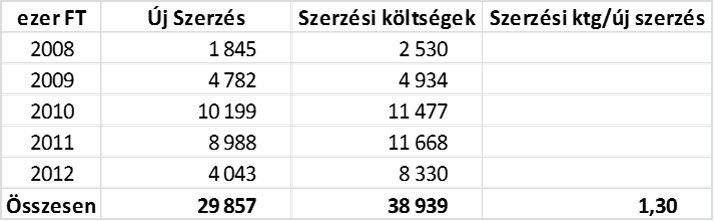

Akkor most nézzük meg mi történt a CIG Pannóniánál:

Forrás: OTP Alapkezelő Zrt., CIG Pannónia Nyrt.

Amint láthatjuk a cég megalakulása óta kb. 39 milliárdot költött az ügyfélállományának a kiépítésére valószínűleg azzal a feltételezéssel, hogy ez a beruházás számára sokkal többet fog hozni. Most ha megnézzük a cég piaci kapitalizációját akkor azt látjuk, hogy 14,5 milliárdot ér az egész cég (a nettó adóság állománya a cégnek nulla).

Ezek elégettek 23,5 milliárdot???

És általában most szoktak jönni a következő magyarázatok, hogy ez az értékeltség teljesen jól van így:

- a biztosítási piac haldoklik, a Unit Linked termékek meg amúgy is nagyon drágák

- az embereknek nincs pénze olyan dolgokra, hogy megtakarítás! Nézzük meg a CIG-nél is folyamatosan mondják fel a biztosításokat vagy szüneteltetik őket

- a Brókernet meg amúgy is mindenkit lehúz

- a kormány sem csípi őket (biztosítási adó, stb), bár mondjuk a CIG-et pont igen

- a PSZÁF is erősen támadja az MLM rendszert, ami valljuk be a legsikeresebb biztosítás-értékesítési csatorna, de alapvetően tényleg elég drága

- stb.

Ezek mind igazak, de kit érdekelnek? Ez a cég megvett 40 milliárdért egy állományt, aminek cash flow-t kellene termelnie!

Létezik, hogy átverték őket? Egy biztosítót?

Ezek után érdemes elolvasni egy unit-linked (UL) életbiztosítási szerződést és lemodellezni egy életbiztosítás cash flow-ját. Mi ezt megtettük a hű Olvasóinknak akik ezt nagyon sok like-al hálálhatják meg nekünk.

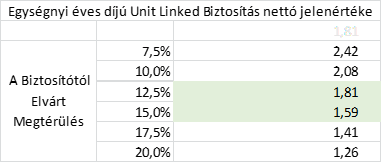

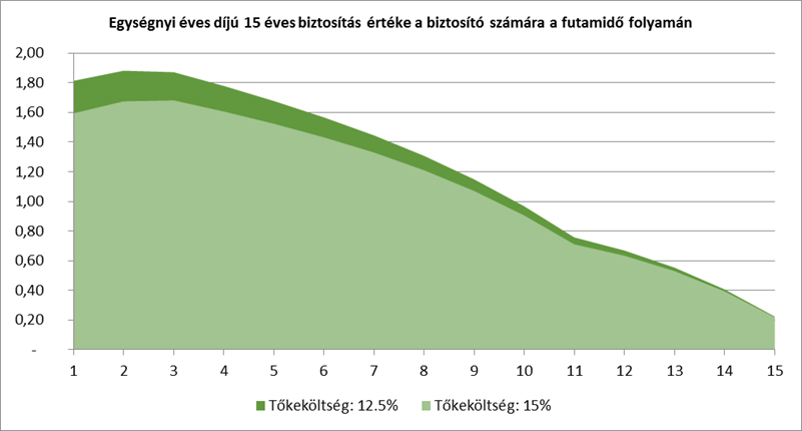

Forrás: OTP Alapkezelő Zrt., CIG Pannónia Nyrt.

Amint láthatjuk, egy UL biztosítás az éves prémium kb 160-180 százalékát éri attól függően, hogy mekkora a Biztosítótól elvárt hozamunk. Mondjuk azért itt vegyük figyelembe, hogy a központi költségekkel egyáltalán nem számolunk, tehát a becslés felfelé torzít.

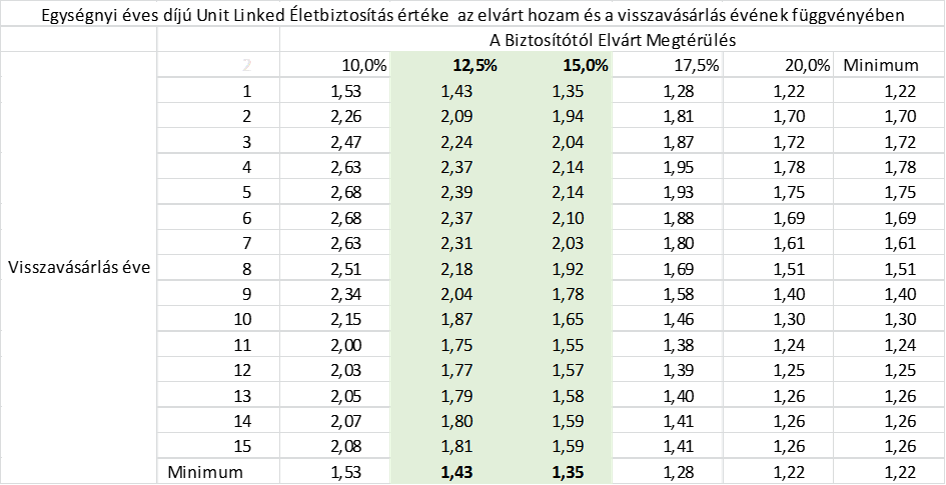

Most akkor megvizsgálhatjuk, hogy mennyit érnek ezek a szerződések (mindent az éves díj függvényében vizsgálunk, mivel ezt a szorzót fogjuk majd felhasználni a vállalat értékeléséhez) ha felmondják őket, vagy esetleg szüneteltetik őket.

Forrás: OTP Alapkezelő Zrt., CIG Pannónia Nyrt.

Mit látunk ezekből a számokból? Azt hogy egy visszavásárlással nem a biztosító jár rosszul (kivéve, ha 1,5 éven belül visszaváltják a biztosítást), hanem az ügyfél (ha két év után szüntetik meg akkor a biztosítás az éves díj 194-201 százalékát éri a biztosítónak, többet mintha nem szüntetnék meg). A díjszüneteltetés táblázatát nem raktam be, de könnyen be lehet látni, hogy többet kell érnie, mint a visszaváltásnak. (a díjszüneteltetés lényegében egy visszavásárlás és egy megújítási opció, tehát többet kell érnie, mint csupán egy visszavásárlásnak). Tehát ha már másfél évet kibír egy szerződés akkor a biztosító már eléri a kívánt megtérülést. Ha szüneteltetik a biztosítást, ha nem, ha visszaváltják, ha nem. Ha viszont 1,5 év alatt szűnik meg a szerződés akkor elvileg a biztosítónak vesztesége lesz, de ezt nagyon sok eszközzel igyekeznek elkerülni. (visszakövetelik a brókeri jutalékot, időben eltolva adják oda a jutalékot stb.)

Miért van egy így? Azért, mert a szerződések úgy vannak megírva, hogy a biztosító "biztosítsa" az üzletének a megtérülését. Ha beleolvasunk a szerződési feltételekbe észrevehetjük, hogy minden további nélkül visszavásárolhatjuk a biztosítási szerződésünket mondjuk a 3. évben, de készüljünk fel rá, hogy az összegyűlt megtakarításunk értékének csak a felét (52%-át) kapjuk meg, a többi a biztosítóé. Ugyanúgy szüneteltethetjük a biztosítást, de készüljünk fel rá, hogy attól még a biztosító vonni fogja a neki járó díjakat.

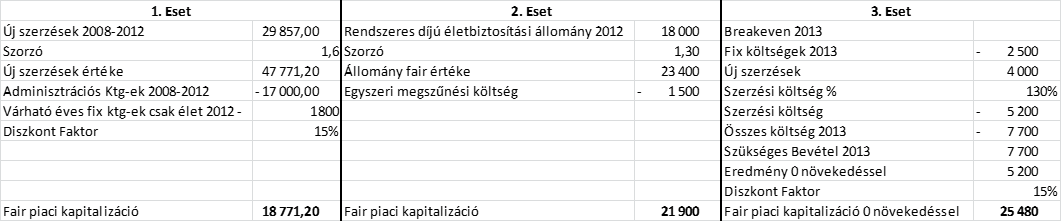

Ezek után már jöhetnek a piszkos anyagiak, mennyit érhet a CIG Pannónia? Nem kell megijedni, nem az 5 excel fájl-os CIG Pannónia modellemet fogom bemutatni, amire ha rágondolok, összeszorul a gyomrom. Józan paraszti ésszel is lehet gondolkodni a végeredmény mindig ugyanaz a jelenlegi árnál nagy valószínűséggel többet ér a vállalat. Több lehetőséget is bemutatok:

- Azt tudjuk, hogy ezeken a szerződéseken nem igazán lehet bukni. Mondjuk, konzervatív módon feltételezem, hogy egységnyi éves díjú életbiztosítás az éves díj 1,6-szorosát éri (15%-os tőkeköltséggel). A vállalat az elmúlt 5 évben (megalakulása óta) szerzett 30 milliárdnyi éves díjat, tehát ez ér kb 48 milliárdot. Ebből elégetett működésre 17 milliárdot és még el is fog 10 milliárdot (éves 1,8 milliárd működési költséggel számolunk hosszú távon az élet ágon). Így ér a cég körülbelül 19 milliárd forintot. Már ez is több mint a cég mostani piaci értéke és ebbe nem is vettük figyelembe az időszak folyamán megszerzett eseti díjakat, a tradicionális termékeket vagy az egészségbiztosítási terméket. Amellett a nem-élet ágat és a vagyonkezelőt nullára értékeljük.

- Mi lenne, ha felvásárolnák most a CIG-et. Mivel kevesebb, mint öt éves a portfoliója valószínűleg 1,3-as szorzóval simán megvásárolná valamelyik biztosító az állományt. 2012-ben 18 milliárd rendszeres díja volt a cégnek, ezért kapna 23,4 milliárd forintot. Ezután elbocsátom a bandát, mondjuk az éves fizetésükért, ami körülbelül 1,5 milliárd forint. Ezek után marad 22 milliárd forint. A nem-élet ággal és a vagyonkezelővel megint nem foglalkozunk és nulla értéket adunk nekik.

-

- Forrás: OTP Alapkezelő Zrt., CIG Pannónia Nyrt.

-

- A cég szerint idén elérik csoport szinten a breakevent. Mit jelent ez? Meglepő módon azt, hogy a biztosító annyi nettó bevételt ér el amennyi a költsége. Igen ám, de egy fiatal biztosítónál a szerzési költségek elképesztő módon torzítják a számokat. Mi 2013-ra 4 milliárdnyi új szerzéssel számolunk, aminek a költsége 4 milliárd x 1,3 szerzési költség = 5,2 milliárd forint költséget jelent. Fix költségre (adminisztrációs) 2,5 milliárdot számolunk. Tehát 2,5+5,2= 7,7 milliárd forintnyi nettó bevételt kell elérnie a biztosítónak, hogy hozza a nullát. Igen, de mi van akkor, ha azt mondjuk, hogy ne szerezzen új állományt, mert csak megbonyolítja a számolásunkat és különben is az első évben egy új szerzésnek a hozzájárulása a nettó eredményhez elenyésző. Akkor a biztosító körülbelül 7,7-2,5= 5,2 milliárd éves cash flow-t/profitot termelne a következő mondjuk 10 évben. Aminek a jelenértéke 26 milliárd forint 15 százalékos tőkeköltséggel. De mivel azt is tudjuk, hogy a biztosítási szerződések értéket termelnek 15%-os elvárt hozam mellett, ezért ha figyelembe vesszük az új szerzéseket is, akkor a biztosítónak többet kell érnie, mint a 26 milliárd forint. Itt már figyelembe van véve a vállalat összes üzleti egysége azért számolunk 2,5 milliárd forint központi költséggel.

Forrás: OTP Alapkezelő Zrt., CIG Pannónia Nyrt.

Tehát én akárhogy számolom jóval többet ér a vállalat, mint a jelenlegi piaci kapitalizációja. Ráadásul az összes okoskodásnál az előbb azt feltételeztük, hogy nem szerez új állományt a vállalat. De ez egy működő cég és szerez új állományt. Másrészről egyedül a unit linked állománnyal foglalkoztunk. Nem vettük figyelembe a tradicionális termékek, az egészségbiztosítási termékek cash flow-ját, illetve zéró értéket adtunk a nem-élet ágnak is, holott jövőre már várhatóan eléri a breakevent. A vagyonkezelőt sem értékeltük be pedig az már most is nyereséget termel.