Mivel mostanában minden arról szól, hogy eláraszt minket az olcsó amerikai kőolaj és ezért az OPEC-nek és Oroszországnak befellegzett, ezért úgy döntöttem, hogy a következő posztot a nem konvencionális olaj témának szentelem.

Megmondom őszintén, nekem az olajárral kapcsolatban van egy hüvelykujj szabályom, ami az elmúlt időszakban általában működött és ez a következő: ha az OPEC azt mondja, hogy 100 dollár felett lesz az olajár akkor én hiszek nekik, és 100 dolláros olajárral számolok. Miért? Leginkább, azért mert azt már megtanultam, hogy széllel szemben általában nem éri meg pisilni (párszor próbáltam, sosem jött be…). Kezdjük is a következő ábrával, amiről nekem rögtön egy nyuszikás vicc jut az eszembe, mégpedig a következő:

Nyuszika talál egy pisztolyt, azonnal elrohan vele a rókához és a fejének szegezi:

- Róka, most besz@rsz! - és valóban a róka rendesen maga alá piszkít.

- Most, megeszed! - bátorodik fel saját tettén a nyuszi.

- Én ezt meg nem eszem.

- Akkor lelőlek! - fenyeget a nyuszi.

- Lőj, de akkor sem eszem meg - törődik bele sorsába a róka.

Nyuszika meghúzza a ravaszt, de semmi hatás, a fegyver nem volt megtöltve. Kérdőn a rókára néz:

- Megegyem?

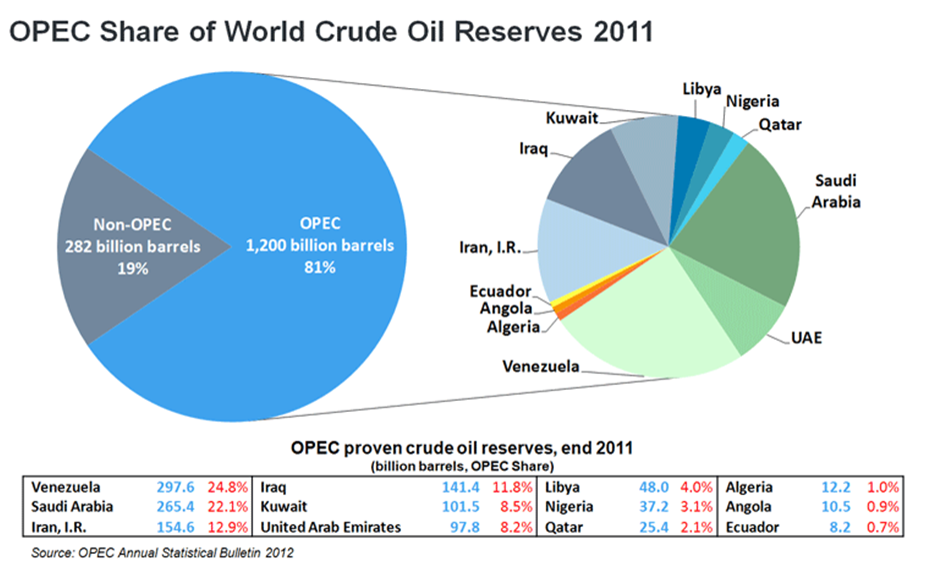

Esetünkben az OPEC a róka a maga 81%-os részesedésével a világ bizonyított olajtartalékaiból (2011):

Az OPEC részesedése a világ bizonyatott kőolajtartalékából 2011-ben

A címben szereplő vélekedést az amerikai nem konvencionális kőolaj/földgáz forradalom táplálja. Sokak szerint ez a technikai áttörés alapjaiban fogja megváltoztatni az energiaipar erőviszonyait és majd ez a hatalmas kínálati sokk az olajárak csökkenését hozza magával ugyanúgy, mint ahogy történt a földgáznál. Itt rögtön meg is állhatunk, mert egyvalamit le kell szögezni: a két piac egyáltalán nem hasonlítható össze! Egyrészt a földgáz szállítása még mindig problémás így a földgáznak nem alakult ki egységes világpiaci ára (nem úgy, mint az olajnak), másrészt az olaj piaca egy oligopolisztikus piac élén az OPEC-cel. Tehát akik azt mondják, hogy az olajár tartósan és jelentősen csökkenni fog, azok lényegében az OPEC ármeghatározó szerepét kérdőjelezik meg. Na és akkor most ki is térnék rá egy pár érvvel, hogy ez miért is bátor dolog:

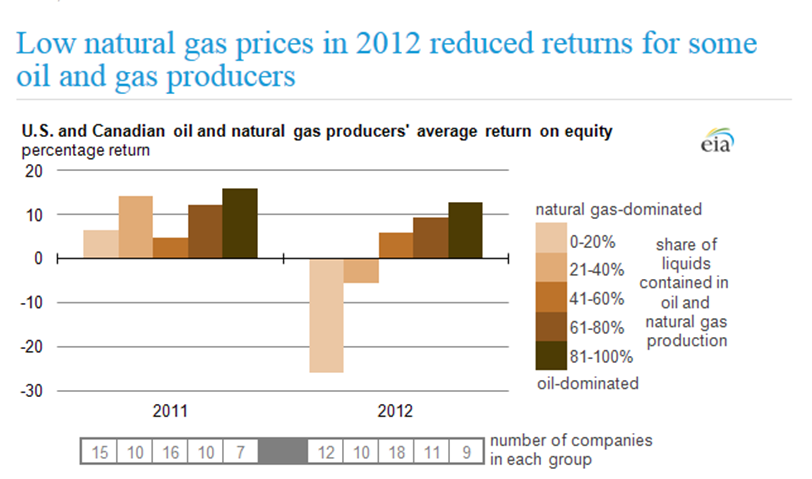

1. Egyrészt az amerikai nem konvencionális kőolaj és földgáz biznisz eddig sem volt egy aranybánya. A következő ábrán azt láthatjuk, hogy az iparág egésze a tőkeköltsége alatti megtérülést ért el tavaly, sőt a nagy részük veszteséges is volt. Láthatjuk, hogy az alacsony gázárak következtében a főként gázt termelő vállalatok veszteségbe fordultak, de az olajfókuszú vállalatok sem értek el kiemelkedő jövedelmezőséget a maguk 10-12%-ával.

Forrás: EIA

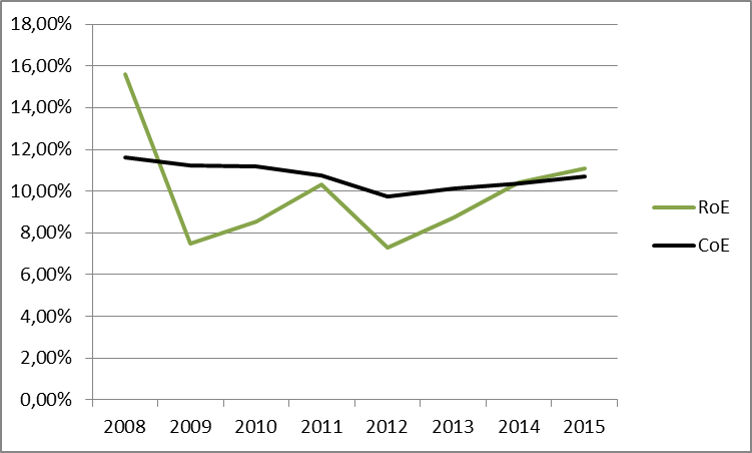

A következő ábrán megnéztem a 27 legjelentősebb nem konvencionális olaj és gázipari vállalat múltbeli és várható aggregált RoE (saját tőke arányos nyereség) mutatóját a 2008-2015-ig. Amint látható ezeknek a vállaltoknak a jövedelmezősége az időszak nagy részében a kb 11%-os tőkeköltségük alatt található. Ez nagyon leegyszerűsítve azt jelenti, hogy a részvényesektől kapott 11%-os elvárt hozamú tőkét a management 9%-on fekteti be. Tehát mondjuk minden 100 dolláron 2 dollár vesztesége van a vállalatnak és így a részvényeseinek. Ezt mindenki beláthatja, hogy hosszú távon nem fenntartható!

A legjelentősebb amerikai nem konvencionális kőolaj és földgázkitermelőlk átlagos megtérülése és tőkeköltsége

Forrás: OTP Alapkezelő Zrt. Reuters, Deutsche Bank

Tehát ezek a cégek nem termelnek értéket a tulajdonosaiknak! Felteszem a kérdést, vajon mi fog történni, akkor ha például a finanszírozási költségek megemelkednek? Akkor, ha maradnak ezek a kőolaj és földgázárak ezeknek a cégeknek a tulajdonosai enyhén kellemetlenül fogják magukat érezni! És mi történne, ha még az árak is elkezdenének csökkenni? Akkor már nagyon kellemetlenül fogják magukat érezni.

Egyébként ezt a nem konveniconális olajat úgy lehet elképzelni, mint egy majdnem üres fogkrémes tubust (ezeket a mezőket már nagyon rég óta ismerik és termlnek rajtuk). Ha hátulról elkezdem felhajtogatni akkor még egész sokat ki lehet belőle sajtolni, de ha mondjuk vissza hajtogatódik a vége akkor már megint alig jön belőle valami és kezdhetem elölről a procedúrát. Ugyanígy van ezeknél a kutaknál is, ha nem stimulálják folyamatosan őket akkor a hozamuk nagyon gyorsan lecsökken és csak csöpörészik belőlük az olaj. Tehát itt nem arról van szó, hogy fúrunk egy lyukat és aztán nyugodtan hátradőlhetünk és ömlik belőle az olaj 10 évig. Itt folyamatosan kell fúrni, aztán vizet nyomni bele (hydraulic fracturing), aztán arrébb fúrni és oda is nyomni a vizet, hogy kisajtoljuk a kútból az utolsó csepp olajat is. Ebből következik, hogy ezek a kutak azért elég gyorsan tudnak reagálni a változó körülményekre. Ha esetleg lecsökkenne az olajár egy kritikus szint alá, akkor egyszerűen abbahagyják a fúrogatást.

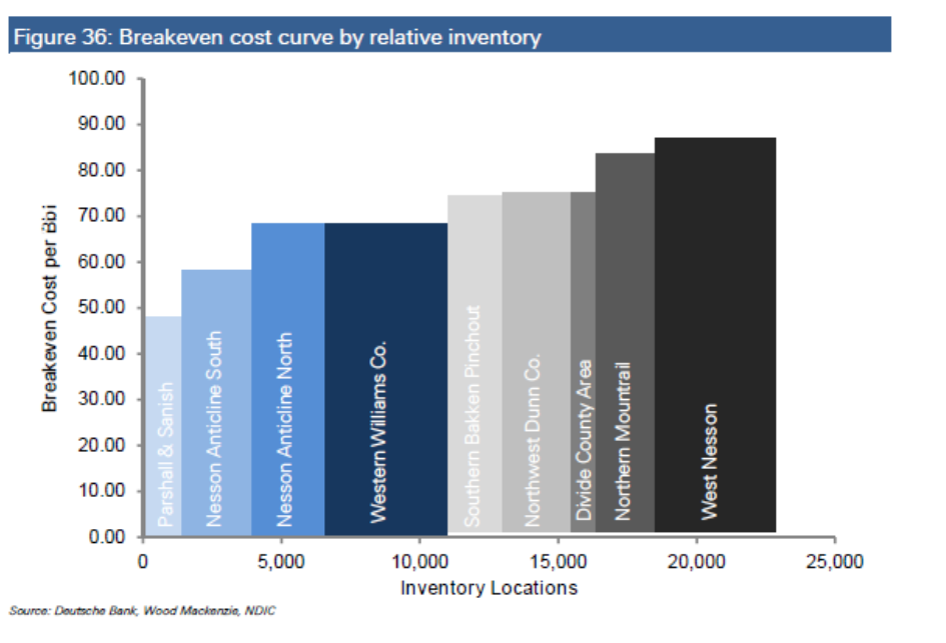

A következő ábrán látható az egyes amerikai mezők fedezeti árkalkulációja. Azt meg kell jegyezni, hogy ezek a számok nem tartalmazzák a mezők vételárát (szerzési költségét), a központi költségeket (overhead cost), az infrastruktúra kiépítésének a költségét, illetve az esetleges kamatköltségeket. Tehát ha mindezeket figyelembe vesszük és megnézzük a ROE mutatókat, akkor megállapítható, hogy az amerikaiak már most is valahol a fedezeti áruk közelében termelhetnek (WTI olajár: 93$ -94$). Tehát akkor kézenfekvő a megoldás, hogy mi történne ha leesnének az árak: valószínűleg nagyon gyorsan lecsökkenne az amcsi kutak termelése is, mivel már most is alig érik el a tőkeköltségüket.

A jelentősebb amerikai kőolajmezők fedezeti ára a kőolajkészletek függvényében.

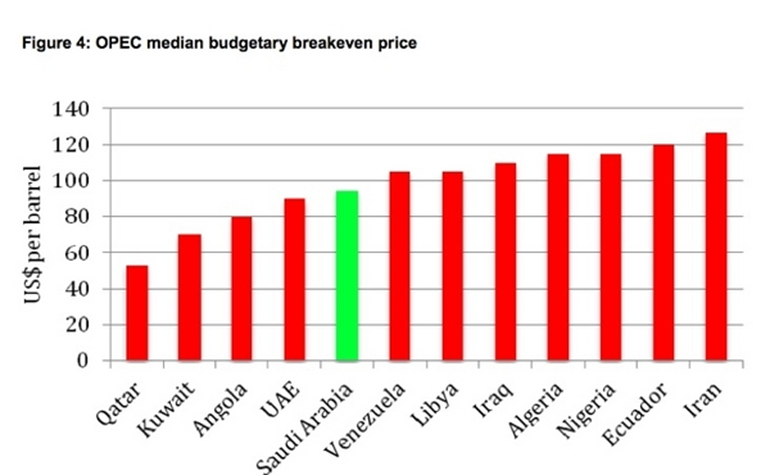

2. De mi van akkor, hogyha valamit benéztünk és mégis elárasztja az amcsi olaj a piacot? Ekkor ugye az OPEC-nek csökkenteni kellene a termelését, de ott van a baj, ha valamelyik tagállam nem akarja, merthogy akkor deficites lesz a költségvetése. És ez elvezetne oda, hogy senki sem csökkentené és a végén túlkínálatos lesz a piac és leesne az ár. Nos az a kérdés hogy ez megtörténhet-e? Szerintem ennek nagyon kicsi az esélye, több okból is:

- Egyrészt ezek az államok nem igazán eladósodottak, ráadásul a világ legnagyobb kőolajtartalékán csücsülnek, így ha esetleg deficites is lenne a költségvetésük, valószínűleg tudnák finanszírozni a hiányukat.

- Másrészt, ha csak mondjuk Szaúd-Arábiát nézzük, csekély 627 mrd dolláros arany és devizatartalékkal rendelkezik (a világon a 4. legnagyobbal), ha nagyon akarna szerintem tudna egy áthidaló kölcsönt nyújtani a kevésbé pénzes OPEC tagoknak, ha a piacról mégsem tudnák finanszírozni magukat.

- Harmadrészt hosszú távon nagyon nem éri meg az OPEC tagoknak, hogy felbomoljon a szervezet és szabad piac alakuljon ki az olaj piacán.

Az OPEC országok egyensúlyi költségvetéséhez szükséges olajár

3. De mi van akkor, hogyha beesik az olajár és az OPEC nem vágja vissza a termelését és nem sikerül a bajban lévő OPEC tagoknak finanszírozást szerezniük? A 2011-ben kirobbanó Arab tavasz megmutatta, hogy azért ezek az országok nem a béke és nyugalom megtestesítői, tehát úgy gondolom, hogy ebben az esetben valószínűleg zavargások törnének ki valamelyik olajexportáló országban, ami automatikusan az olaj árfolyamának emelkedéséhez vezetne.

Tehát mindezek következtében én hosszú távon nem igazán félek attól, hogy jön a habzsi-dőzsi időszaka és tartósan összeszakad az olajár (mondjuk, olyan nagy áremelkedésre sem fogadnék)! Ha így lenne, akkor már rég elkezdtem volna gyűjteni valami benzinzabálóra! Mondjuk ilyenre (biztos lehet kapni replikát is belőle :-))

Oroszország:

Írok egy pár mondatot azért az oroszokról is, ha már ez a téma alapvetően az orosz alap kapcsán merült fel. Ők is le vannak sajnálva, mert hát az Index is megírta, hogy jön az olcsó olaj. Pár tény az orosz költségvetésről: 2012-ben az orosz költségvetés bevételei 423.4 mrd $-t tettek ki, kiadása pedig 423,8 mrd $ volt (tehát egyensúlyban volt). Az orosz állam eladósodottsága a GDP 12%-a, a védelmi/katonai kiadások a GDP 4,4%-át teszik ki (90 mrd $, a költségvetés 1/5-e, ami rendkívül sok és felesleges). Ezen felül még van egy körülbelül 105 mrd dolláros privatizációs programjuk is és egy 500+ mrd dolláros devizatartalékuk. Mindezek következtében Oroszország pénzügyi helyzete rendkívül stabil, mégha az olajár tartósan be is gyengülne (amire mi nem számítunk) akkor is könnyedén finanszírozható lenne az ország. Viszont a teljes orosz piac árazása rendkívül nyomott, amely nagyon sok értékes kincset rejt magában!

A világ legnagyobb devizatartalékokkal rendelkező országai

Forrás: CIA: The World Factbook