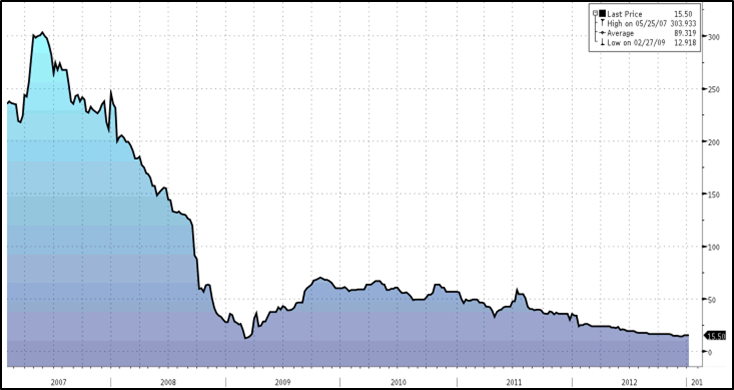

Az Ablon ingatlanfejlesztő cég tulajdonosai nem panaszkodhatnak arra, hogy a kibocsátás óta eltelt közel 5 év alatt túl sok felesleges izgalmat okozott volna nekik a részvény. A papír árfolyama a kibocsátást követő rövid eufóriától eltekintve stabilan esett és - még a megboldogult ING által szervezett kibocsátás során elért - 2,5 fontos árról 2009 elejére 18 pennyre csökkent. Ezután rövid emelkedés, majd több évi lemorzsolódás következett és 2012 végén a részvény újra a 2009 év eleji szintek körül mozog. A tulajdonosi viszonyok és a cég menedzsmentje konzerválódott, a részvény likviditása minimálisra csökkent, igazi alvó papír jött létre. Az idei év második felében azonban olyan izgalmas csata bontakozott ki a cég körül, amelyhez foghatót magyar vonatkozású papírnál már régen nem láthattunk. Talán a MOL – OMV csörte okozhatott volna hasonló izgalmakat, ha nem az OMV kapuja felé lejtő pályán fogadjuk a labancokat.

A cég az ingatlanpiaci szektor tőzsdei boomját kihasználva jó érzékkel, 2007 elején lépett tőzsdére. Annak ellenére, hogy ingatlanprojektjeinek zöme Magyarországhoz kötötte, nem a BÉT-et, hanem a londoni AIM-et választották a kibocsátás helyszínéül, ami aztán meg is pecsételte a papír likviditását. Persze nehéz megítélni, mekkora lett volna a tényleges forgalom, ha a papír a BÉT-en köt ki, de azért feltételezhető, hogy 40-50 papír között Midcap-nek lenni kellemesebb élmény, mint ahogy a többezres mezőny smallcapjének sorsa alakult. Az amúgy is csak csordogáló forgalom a végső döfést akkor kapta, amikor a papír az elektronikus kereskedési rendszerből átkerült az árjegyzős, aukciós platformra. És ezt az AIM-ről a Main Market-ra történő átvezetés sem tudta orvosolni.

A londoni tőzsdei bevezetés miatt a cég hazai befektetői berkekben kevésbé számontartott, ingatlanjai azonban sokkal szembetűnőbbek, elég csak az Árpád híd pesti hídfőjénél található Gateway irodaház komplexumra (bérlő Magyar Posta) vagy a Blaha Lujza téri Mariott Courtyard szállodára gondolni.

Az Ablon papírjai a 2008-as válságot követően mindig a publikált nettó eszközérték töredékén forogtak (jelentős diszkonttal a szektortársak papírjaihoz képest), ami azért megmozgatta a hosszútávra gondolkodó, alulárazott papírokra vadászó befektetők fantáziáját. Az ingatlancégek nettó eszközértéke hivatalos értékbecslő közreműködésével áll elő, néhányan közülük külön világban élnek, nem zavarja őket a piaci árak alakulása sem, ezért a publikált nettó eszközértékeket mindig kellő óvatossággal kell kezelni. Az Ablon esetében azonban – nem utolsósorban a hiányzó likviditás miatt – a diszkont a szokásos duplája volt. A mi látókörünkbe szerencsés pillanatban, a lokális mélypontot jelentő 2009 elején került be a papír, ennek ellenére nem kapna helyet a legnagyobb befektetési sikereinket taglaló listán.

A cég kudarcát elsősorban a menedzsment képességeiben és hozzáállásában látjuk. 2008-ban a válság kitörésekor az ingatlancégek többsége tőzsdei mélyrepülést élt át, amelynek oka részben az ingatlanpiaci befektetések természetéből fakadt, hiszen a nagyon magas tőkeáttétellel működő projektek esetén az ingatlanérték változása a részvényesi vagyonban felnagyítva jelentkezik. Másrészt az osztrák ingatlancégek corporate governance problémái az egész szektoron éreztették a hatásukat. Ugyanakkor, míg a válság elhúzódását észlelve a szektorbeli társak többsége a „ cash is king” alapelvet szem előtt tartva megpróbált még nyomott árakon is ingatlanokat értékesíteni, radikálisan költségeket csökkenteni és mindent megtenni az átláthatóság és a corporate governance színvonalának növeléséért, az Ablonnak ez nem igazán sikerült.

Tankönyvi példa, hogy a rossz menedzsment, csökkenő részvényárak, elégedetlen befektetők kiindulópontból egy cégnek jól szabályozott, állami befolyástól mentes tőkepiacon előbb-utóbb el kell jutnia valami jelentősebb, a vállalat életét befolyásoló változáshoz, mint például felvásárlás, menedzsment csere, stb. Valószínűleg a Volksbank tulajdonviszonyaiban beállt változás is hozzájárult ahhoz, hogy az Ablon menedzsmentjében addig befolyással nem bíró második legnagyobb tulajdonos türelme elfogyott és többszöri nekifutás után a kisebbségi részvényesek támogatásával december elején leváltották a cég igazgatóságának elnöki posztjáról annak legnagyobb tulajdonosát, Uri Hellert. A manőverhez a Volksbanknak meg kellet nyernie a kisebbségi befektetők többségét, hiszen a menedzsment 32% körüli szavazati hányadával szemben a bank a maga 24 százalékával egyedül nem tudott volna labdába rúgni. A közgyűlésen példátlanul magas volt a részvétel, a 137 millió részvény 88%-a jelent meg. Az igazgatóság elnökének leváltására 72,5 millió szavazat érkezett, ellene 49,9 millió részvény voksolt.

A történet itt azonban nem ért véget. Valószínűleg a végtelenül naiv osztrákokon kívül senki más nem csodálkozott el azon, hogy az korábbi elnökétől megfosztott, de többségében továbbra is a régi menedzsment embereiből álló igazgatóság nem kívánta felmenteni Uri Hellert másik tisztségéről, a vezérigazgatói posztról. Vagyis annak ellenére, hogy az igazgatóság elnökét a Volksbank adta, a cég irányítása továbbra is a régi gárda kezében maradt. A megoldás egy újabb közgyűlés és az igazgatóság maradék tagjainak lecserélése lehet. Időközben azonban, közvetlenül az Uri Hellert az elnöki pozícióból leváltó közgyűlés előtt meghirdettek egy zártkörű rights issue-t, amit a menedzsmentet valószínűsíthetően támogató cseh üzletember,Radovan Vitek jegyezhet le, kihigítva ezzel a Volksbankot és az azt támogató tulajdonosokat.

A képlet egyszerű. Ha a rights issue hamarabb zajlik le, mint a meghirdetett újabb közgyűlés, a menedzsment visszanyeri többségi befolyását, ellenkező esetben a Volksbank leváltja a teljes igazgatóságot és átveszi a hatalmat. A közgyűlésnek az előírások szerint legkésőbb február közepéig meg kell történnie, ami elég szoros határidőt szab a rights issue-ra vonatkozóan, mivel annak prospektusát még az illetékes hatóságoknak is jóvá kell hagyniuk.

Az esélyek december végére tehát az eddigi bénázások ellenére is a Volksbank felé tolódtak el. Az év utolsó előtti kereskedési napja azonban újabb fordulatot hozott. A menedzsment táborához tartozó Radovan Vitek bejelentette, hogy tőzsdén kívüli ügylettel megvásárolta a részvények 10,12 %-át. Ha ezek a papírok a korábbi közgyűlésen a Volksbank tábor szavazatait gazdagították, a vásárlással – igaz nagyon szoros eredménnyel, de - átlendülhet az inga a menedzsment oldalára.

Mindenképpen izgalmas hónapok következnek a papír életében. És még az is elképzelhető, hogy az Ablon irányításáért folyó csatában paradox módon a Magyar Állam mondja ki a végső szót. Hiszen nem szabad elfeledkezni arról, hogy a nyugdíjainkkal együtt 6,5 százalékos Ablon tulajdoni hányadot is megmentett az állam.