Sajnos az utóbbi időben egyre többször veszem észre, hogy néhány ismerősömet is elragadja a külföldi tulajdonú vállalatok iránti ellenérzés. Úgy gondolják, hogy Magyarországon úgy általában minden rendben van, viszont azok a nyavalyás külföldiek, idejönnek, aztán jól kiszipolyoznak minket és elviszik a luxus profitot (egyébként ilyen kifejezés a közgazdaságban nincs is)!

Meg a bankok is idejönnek, aztán elviszik a luxus profitot, ugyanúgy, mint a közmű, vagy telekommunikációs cégek.. És ráadásul ezeknek a tulajdonosai még csak nem is jóravaló magyar emberek, hanem mind senkiházi külföldi, akik mind csak a szerencsétlen magyar emberektől kicsalt luxus profitra áhítoznak!

Nézzük meg például a Tesco-t! Azt is csak a luxus profit érdekli! Hát nincs igazság ebben az országban? Mindenhol csak a luxus profit! Regulázzuk is meg mindet, mert hát az nem járja, hogy csak úgy luxus profitot érjenek el!

„Elvették mindenünket a nyomorultak! Kiszipolyoztak minket! És nemcsak minket! Apáinkat is! És Apáink Apáit is! És Apáink Apáinak Apáit is! És mit adtak nekünk mindezért cserébe?”

A működőtőke hatása a bruttó nemzeti jövedelemre Magyarországon

Nemrég találtam egy nagyon érdekes Századvéges elemzést, amely az előbb feltett kérdésre keresi a választ, vagyis megvizsgálja a külföldi működőtőke magyar gazdasági teljesítményhez való hozzájárulását.

Ennek a tanulmánynak az összefoglalását szeretném a továbbiakban bemutatni, akit esetleg érdekelne az elemzés az eredeti formájában, az alábbi linkre kattintva olvashatja:

http://epa.oszk.hu/00000/00017/00188/pdf/01_balatoni-pitz.pdf

A tőkemozgások intenzitásának növekedése a globalizáció egyik legfőbb jellemzője amely történetesen éppen egybeesett a közép kelet-európai gazdaságok átalakulásával.

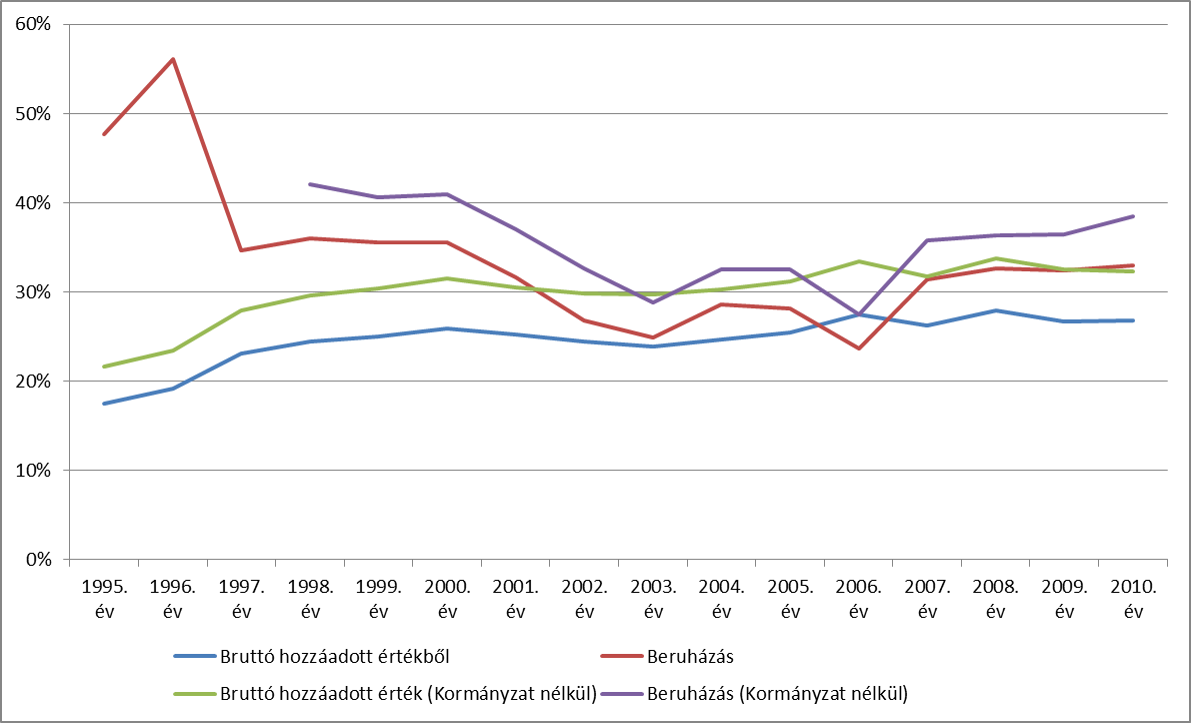

Magyarországon a külföldi érdekeltségű vállalatok jelentős súlyt képviselnek a gazdaságban, hiszen az elmúlt több mint 10 évben ezek a vállalatok a GDP 20-25 %-át termelték, és körülbelül ennyit is ruháztak be. Ugyanezen vállalatok a foglalkoztatásban már jóval kisebb súlyt, 10-15 %-ot képviselnek a vizsgált időszakban.

Azonban figyelembe kell venni azt is, hogy a magyar gazdaságban az állami szektor meglehetősen nagy szerepet játszik, ezért az idősorokból célszerű a kormányzati szektort kivonni.

Az állami szektor kiszűrése után a külföldi érdekeltségű vállalatok a magánszektorban megtermelt GDP 22–34 %-át, az állóeszköz beruházások közel 40 %-át, míg a magánszektorbeli foglalkoztatás körülbelül 20 %-át adták a vizsgált időszakban!

1. ábra. A külföldi érdekeltségű vállalatok részesedése a Bruttó Hozzáadott Értékből és a Beruházásokból (százalék)

Forrás: KSH

A működőtőke hatása a fogadó országra

Egy feltörekvő országban a fizetési mérleg rendszerint deficites. Hiszen az ország arra törekszik egyfolytában, hogy elérje a fejlett nyugati országok életszínvonalát! Ehhez viszont nagyon sokat kell beruházni, hogy az ország elavult termelő eszközeit hatékonyabbra, magasabb termelékenységűre cserélje! Ugyanakkor mivel a feltörekvő országokban a hitelfelvételi lehetőségek is egyre elérhetőbbé válnak, illetve egyre inkább beszivárog a bűnös nyugati fogyasztási kultusz, ezért a háztartások megtakarítási hajlandósága is lecsökken. Ezen felül a mindenkori magyar kormány is kínosan ügyelt arra, hogy még véletlenül se csökkentse számottevően a költségvetési deficitet ezért az így felhalmozódó finanszírozási hiányt a külföldnek kellett finanszíroznia.

Ez az összeg a GDP kb. 5-10%-át tette ki az 1995-2008-as időszakban.

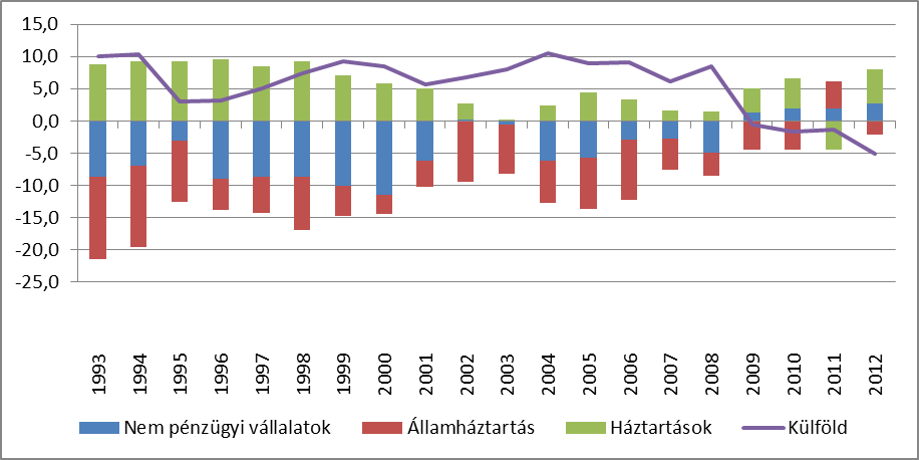

2. ábra. Az egyes szektorok finanszírozási képessége Magyarországon (a GDP %-ban)

Forrás: MNB

A külföldi finanszírozás leginkább háromféleképpen lehetséges:

- közvetlen működőtőkével,

- portfólió befektetésekkel:

- egyéb (főleg hitel) befektetetésekkel.

A bevezetőben leírtakból kitűnik, hogy mi nem igazán kedveljük a működőtőkével történő finanszírozást errefelé! A kérdés az, hogy jogosak-e az aggályok?

A magyar gazdaságpolitika ezt a finanszírozási igényt leginkább külföldi működőtőkével oldotta meg, aminek eredményeképpen a külföldi tőke aránya régiós összehasonlításban is magas lett az országban.

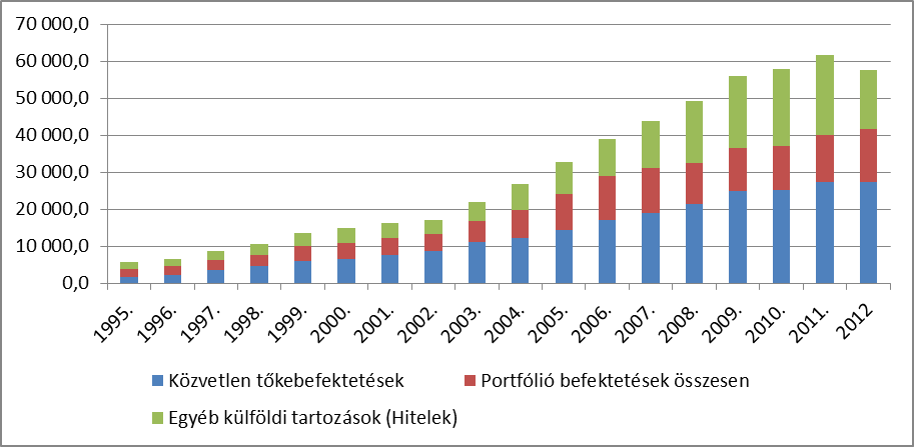

A tanulmányban a szerzők megvizsgálták, hogy mi lett volna, ha az ország a finanszírozási igényét nem külföldi működőtőkével, hanem más forrásból (portfoliótőke, vagy hitel) finanszírozta volna.

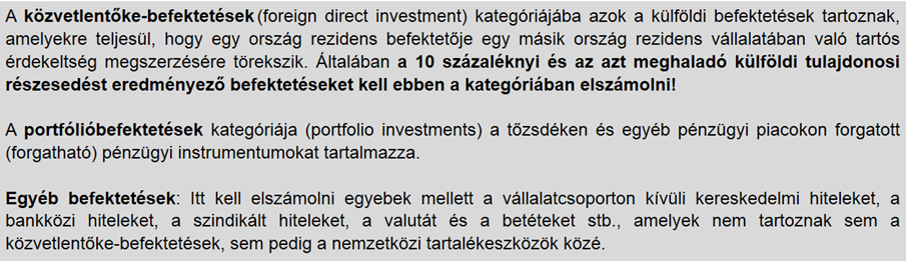

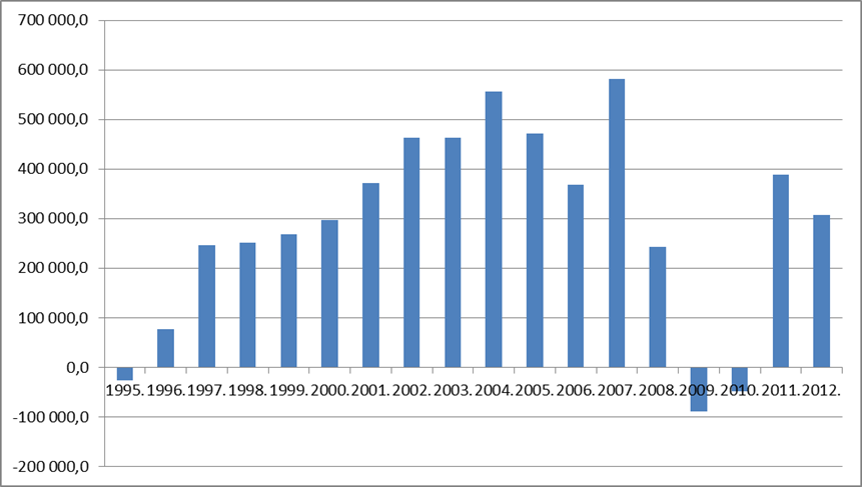

3. ábra. Külföldi befektetések alakulása Magyarországon (mrd HUF)

Forrás: MNB

A tanulmány megállapítja, hogy az elmúlt 15 év átlagos 2,3 %-os GDP-bővüléséből nagyjából 0,69–0,89 %-ot magyaráz a működőtőke-beáramlás, annak függvényében, hogy a működőtőkét milyen alternatív forrással helyettesítette volna az ország (hitelek, portfóliótőke).

A hatás nagy része (több mint 0,54-0,55 %) a külföldi működőtőke által kiváltott termelékenységnövekedésből származik!

Tehát az utóbbi 15 év GDP növekedésének a 30-39%-át a külföldieknek köszönhetjük!

Vagy másképpen fogalmazva a 2010-es GDP 9-15 százalékkal lett volna alacsonyabb attól függően, hogy portfoliótőkével, vagy hitellel helyettesítettük volna a kieső működőtőkét, és így az egy főre eső GDP tekintetében megelőzne minket Horvátország, Lengyelország és Észtország is!

4. ábra. A potenciális kibocsátás szintjének alakulása a fizetési mérleg különböző finanszírozása esetén

Bebizonyosodott, hogy a külföldi működőtőke beruházások miatt számottevően nőt a magyar GDP, de ebből még nem következik az, hogy a magyar lakosok is profitáltak ebből a növekedésből, mivel a nyereséget a tőketulajdonosok akár egy az egyben haza is vihették (hazaviszik a luxusprofitot, minket meg itt hagynak a slamasztikában).

Az már a 3. ábrán látszik, hogy olyan sok pénzt nem vihettek haza, mivel a külföldi tőkebefektetések állománya folyamatosan nő, nem úgy, mint a hitelek állománya, amit fizetünk vissza mint a katonatiszt! De meg lehet nézni a külföldiek újrabefektetett jövedelmeinek az alakulását is!

5. ábra. Külföldiek újrabefektetett jövedelmének alakulása Magyarországon (millió HUF)

Forrás: MNB

És ott van! Hát a vak is látja! Csak úgy talicskázzák ki a pénzt a gazemberek!

De ha kicsit lenyugszunk, és jobban megnézzük a 2. ábrát, akkor azt láthatjuk, hogy az elmúlt 4 évben sajnos az egész magyar gazdaságban a vállalatok kevesebbet ruháztak be, mint amit megtermelnek, tehát a visszaforgatási rátájuk negatív (a vállalati szektor finanszírozási képessége pozitív, és így nettó megtakarítók, ami elég gáz egy feltörekvő országban). Tehát a külföldiek az utóbbi két évben még valószínűleg növelték is az összesített beruházási adatot!

Egy másik mód, ahogy meg lehet vizsgálni, hogy a magyar emberek jól jártak-e a betelepült külföldi vállalatokkal, ha megvizsgáljuk a külföldi működőtőke hatását a bruttó nemzeti jövedelemre (GNI).

Ez azért jó, mert a GNI nem veszi figyelembe a hazánkban működő külföldi tőke által létrehozott tulajdonosi jövedelmeket, mivel az nem a magyarokat illeti. A GNI lényegében a magyar lakosság által felhasználható jövedelmet méri, szemben a GDP-vel, ami a Magyarországon megtermelt jövedelmet veszi számba.

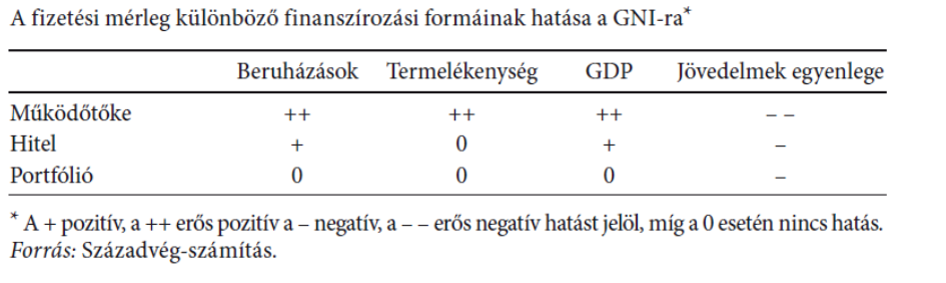

Az adatok elemzése után a szerzők a különböző befektetési formák GNI-ra gyakorolt hatását a következő táblázatban foglalták össze:

1. táblázat. A fizetési mérleg különböző finanszírozási formáinak hatása a GNI -ra

Tehát a működőtőke és a hitelek beáramlása is pozitív hatással van a beruházásokra.

A mért hatás azonban a működőtőke esetében nagyobb. A termelékenységre csak a működőtőke hat pozitívan. Viszont a működőtőkére fizetett kamat a vizsgált időszakban érdemben meghaladta a hitelekre, illetve a portfólióbefektetésre jellemező megtérülési rátát. Emiatt a működőtőke drága forrásnak tekinthető (mértéke azonban nem volt kiugró: 6-12 % között ingadozott a vizsgált időszakban), azonban ez az a finanszírozási forma, ami a legnagyobb növekedési többletet is generálta.

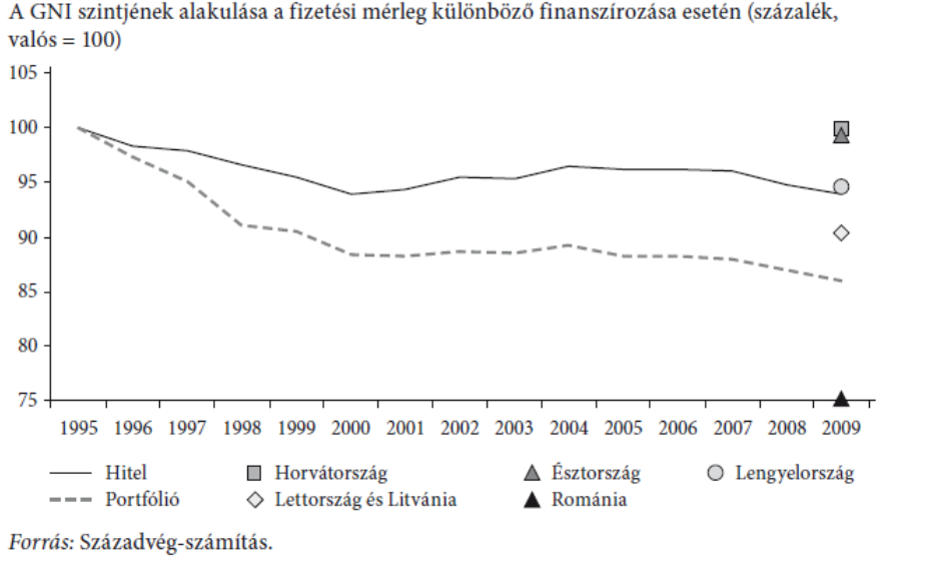

6. ábra. A GNI szintjének alakulása a fizetési mérleg különböző finanszírozása esetén

Mindezeket figyelembe véve a szerzők számítása szerint a bruttó nemzeti jövedelem közel 6 %-kal lenne alacsonyabb, amennyiben hitellel, és 14,1 %-kal, amennyiben portfóliótőkével váltottuk volna ki a működőtőke-beáramlást az elmúlt 15 év folyamán.

Az előbbi forgatókönyv esetén az egy főre jutó GNI tekintetében Horvátország, Észtország, valamint Lengyelország mögé kerülnénk a nemzetközi rangsorban, míg portfóliótőkéből való finanszírozás esetén Lettország és Litvánia is megelőzné Magyarországot a 2009-re vonatkozó számításokban.