Törökországot az elmúlt évek gazdasági sikertörténeteként szokták emlegetni. Ennek szemmel látható bizonyítéka a török részvénypiac grafikonja, amely (a nyár elején kitört zavargások miatti korrekciót leszámítva) meredeken ívelt felfelé. Azonban a török csoda legfőbb katalizátora, a hatalmas gazdasági növekedés az átlag magyar ember számára nem annyira tetten érhető, mint például Dél-Korea esetében, melynek csúcstechnológiájú berendezéseit és autóit (Samsung, LG, Hyundai-Kia) ki ne ismerné szerte a világon. Felmerül tehát a kérdés, hogy Törökország egy inkább belső fogyasztásra épülő, zárt gazdaság, és talán ez lehet az oka annak, hogy a török márkák itthon nem annyira ismertek? A válasz részben igen, mert valóban a belső fogyasztás a leghangsúlyosabb, melyet a fiatal, folyamatosan növekvő társadalom táplál. De emellett egyes szektorokban az export is jelentős, olyan világszínvonalú márkákkal, amikről magyarként még lehet, hogy nem is hallottunk. Az egyik ilyen szektor a háztartási gépeké.

Törökországban két török tulajdonú háztartási gép gyártó cég is van a tőzsdén: az Arcelik és a Vestel csoport. Annak ellenére, hogy egyenként is több mint 100 országot szolgálnak ki a termékeikkel, idehaza nem igazán ismerjük őket. Az Arcelik Beko és Grundig márkái ugyan nálunk is kaphatóak, azonban közel sem olyan népszerűek, mint mondjuk Angliában, ahol például a Beko hűtők a legkeresettebbek az összes márka közül. A Vestel saját márkás termékei leginkább a török piacon ismertek, azonban az egyik legnagyobb szerződéses gyártóként olyan vezető japán és európai márkák termékeit gyártja, mint a Panasonic, LG, Sharp vagy Toshiba. Az egy területen lévő gyártókapacitása olyan jelentős, hogy csak Vestel városként szokták emlegetni, mivel közel 30 ezer embernek ad munkát. (Tavasszal még a National Geographic Gyáróriások című műsorába is bekerült. A videót sajnos csak törökül találtam meg, viszont a látvány így is magáért beszél.)

A háztartási gépeket két típusba szokták sorolni. Az egyik az elektronikai termékek köre (pl. TV), a másik pedig a fehértermékek, ami a hűtőket, mosogatógépeket, sütőket, stb. foglalja magában. Az említett két török cég mindkét szegmensben képviselteti magát. Az elektronikai termékek használati ideje a folyamatos technológiai újításoknak köszönhetően általában csak néhány év, amely stabil keresletet jelent a gyártóknak. A fehértermékeknél ugyan valamivel lassúbb az elhasználódás, azonban az energiahatékonyság javulása miatt sokan cserélik le a még működő készülékeiket is. Törökországban mindezt pedig csak tetézi a kedvező demográfiai szerkezet, mivel az új háztartások számának gyarapodása szintén növeli a háztartási gépek iránti keresletet. A szektor kilátásai tehát Törökországban elég jók, viszont Európában a válság kezdete óta visszaesett a kereslet, mivel az emberek takarékoskodási céllal megpróbálják kitolni a gépeik lecserélésének idejét. Azonban a gazdasági kilátások jövőbeli javulása újabb kereslethullámot eredményezhet, mely a nagy kapacitásokkal rendelkező gyáraknak kedvez. A két török cég közül például az Arcelik gyárai elég magas kihasználtságon működnek szemben a Vestellel, ahol kb. 75%-os a kapacitáskihasználtság, így nagyobb beruházás nélkül is képes kiszolgálni a felmerülő újabb igényeket.

A török gyártók versenyelőnyét a fehértermék szegmensben Nyugat-Európával szemben az olcsó munkaerő jelenti. Míg Nyugat-Európában átlagosan 35-44 eurós (10,5-13 ezer Ft) óránkénti bérrel kell a háztartási gép gyártóknak számolniuk, addig Kelet-Európában 6 euró/órából (1,8 ezer Ft) megússzák. A munkaerő persze Ázsiában is olcsó, de Törökországnak két szempontból is logisztikai előnye van a Távol-Kelettel szemben. Egyrészt mivel a fehértermékek (hűtők, mosogatógépek, stb) elég súlyosok, ezért többletköltséget jelent ezeket Ázsiából a nyugat-európai piacokra szállítani (például Kínából háromszor annyiba kerül a szállítási költség, mint Törökországból). Másrészt pedig a szállítási idő is kevesebb, így a törökök a rendeléseket gyorsabban le tudják teljesíteni, mint ázsiai versenytársaik. A TV-k esetében persze a többletköltséges érv nem teljesen állja meg a helyét, mivel értékükhöz képest viszonylag könnyűek, így egy egységre vetítve nem jelent sokkal több pluszköltséget a távolabbi országokba való exportjuk. Azonban annak ellenére, hogy megszámlálhatatlan mennyiségű márka közül választhat a fogyasztó, az európai TV piac 30%-át a Vestel szolgálja ki.

A háztartási gép gyártók költségstruktúráját illetően az acél árak jelentik a legérzékenyebb pontot. Általában határidős szerződésekkel dolgoznak, így 1-2 negyedév eltolódás lehet, mire az aktuális acélár alakulása begyűrűzik a cég teljesítményébe. Például a 2. negyedévben tapasztalt alacsonyabb acélár majd a 3. negyedéves eredményekben fogja éreztetni a kedvező hatását, míg a jelenlegi 5-10%-kal magasabb acélárfolyam pedig az év végi számokban fog visszaütni.

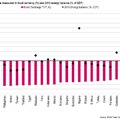

Ugyan a szektor a világszínvonalú gyártási technológiának köszönhetően elég érdekes, azonban befektetői szempontból nem tartozik a kedvenceink közé. Ennek egyik oka, hogy ugyan hatalmas volumenben és mérethatékonyan termelnek, azonban viszonylag alacsony nyereségességgel, amely rendkívül kiszolgáltatottá teszi őket a piaci körülmények változásának (alapanyag ár növekedés, kereslet csökkenés). Az Arcelik 10-11%-os EBITDA marzsot tud elérni, míg a Vestelnél ugyanez csak 5-6% körül mozog, vagyis mindkét cég esetében a marzsok szűkülése azonnali részvényárfolyam korrekciót vonhat maga után. Továbbá az értékeltség sem mondható kimondottan alacsonynak, sem a fejlett piaci szektortársakhoz képest, sem a saját historikus átlagukhoz viszonyítva. Ha mondjuk a Whirlpoollal vagy Elektrolux-szal hasonlítjuk össze őket, akkor azt láthatjuk, hogy az Arcelik 12-es P/E-vel a nyugati peerek értékeltségén mozog. Ugyan a Vestel 7-8 körüli P/E-je alapján olcsónak tűnhet, azonban itt többfajta diszkonttal is számolnunk kell. Egyrészt a közkézhányad elég alacsony, alig több mint 25%-os, másrészt pedig a csoporton belül több olyan összefonódás is van, ami a transzferárazások kapcsán aggodalomra adhat okot. Éppen ezért amíg ezen a téren nem válik transzparensebbé a csoport, mindenképpen a magas kockázatú befektetésekre jellemző óvatossággal kell kezelni.

12 havi előretekintő P/E (kék: Arcelik, zöld: Vestel Beyaz, fehér: Electrolux, sárga: Whirlpool)

12 havi előretekintő P/E (kék: Arcelik, zöld: Vestel Beyaz, fehér: Electrolux, sárga: Whirlpool)